براساس جدیدترین آمارهای بانک مرکزی از متغیرهای پولی و بانکی، حجم نقدینگی در پایان تیرماه امسال با 30 درصد افزایش نسبت به ماه مشابه سال قبل و 6.4 درصد رشد در چهار ماهه اول امسال، به 1081 هزار و 880 میلیارد تومان رسیده است.

همچنین رشد پول در دوازده ماهه منتهی به تیرماه 24.2 درصد و در 4 ماهه اول امسال 2 درصد رشد داشته که در نهایت حجم پول 139 هزار و 450 میلیارد تومان محاسبه شده است. حجم شبه پول نیز 942 هزار و 430 میلیارد تومان است که بیانگر سهم عمده این متغیر از نقدینگی است.

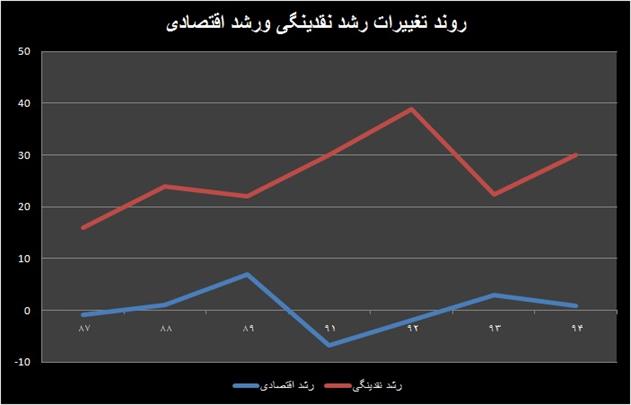

رشد 30 درصدی نقدینگی در سال گذشته به ثبت رسید و بر اساس برخی پیشبینیها پس از گذشت چند ماه در سال 95 روند نزولی رشد نقدینگی آغاز میشود، اما آمار جدید بانک مرکزی نشان میدهد که همچنان این رشد حفظ شده است. بر اساس جدیدترین آمارهای بانک مرکزی از متغیرهای پولی و بانکی، حجم نقدینگی در پایان تیرماه امسال با 30 درصد افزایش نسبت به ماه مشابه سال قبل و 6.4 درصد رشد در چهار ماهه اول امسال، به 1081 هزار و 880 میلیارد تومان رسیده است.

همچنین رشد پول در دوازده ماهه منتهی به تیرماه 24.2 درصد و در 4 ماهه اول امسال 2 درصد رشد داشته که در نهایت حجم پول 139 هزار و 450 میلیارد تومان محاسبه شده است. حجم شبه پول نیز 942 هزار و 430 میلیارد تومان است که بیانگر سهم عمده این متغیر از نقدینگی است.

در این بین اما نگرانی ها از اثرات افزایش نقدینگی بر تورم هنوز ادامه دارند. برخی کارشناسان معتقدند اگر نقدینگی با سرعت فعلی افزایش یابد می تواند مهمترین دستاورز اقتصادی دولت یازدهم را نشانه برود و این موضوع نگران کنند هاست. در مقابل برخی دیگر معتقدندصرف افزایش نقدینگی مهم نیست بلکه بررسی این که افزایش نقدینگی از چه کانالی صورت می گیرد اهمیت بیشتری دارد. به عقیده دسته دوم افزایش نقدینگی از کانال پایه پولی، اثرات تورمی قویتری در مقایسه با افزایش نقدینگی از کانال ضریب فزاینده دارد، در حالی که اثرات تولیدی آن ضعیفتر است. به عبارت دیگر، افزایش نقدینگی از مسیر ضریب فزاینده هم آثار تورمی خفیفتری دارد و هم روی رشد اقتصادی اثر بهتری به جای میگذارد.

همچنین بر اساس این یافتهها، اگر قرار باشد نقدینگی از طریق بسط «پایه پولی» افزایش یابد، باید توجه شود که افزایش پایه پولی زمانی که از کانال «داراییهای خارجی» باشد، آثار تورمی و تولیدی بهتری در مقایسه با افزایش پایه پولی از کانال «داراییهای داخلی» به جا میگذارد. بهطوری که اثرات تورمی آن کمتر است و اثر انبساطی آن بر تولید نیز قویتر است.

این در حالی است که افزایش نقدینگی تحت تاثیر رشد داراییهای داخلی در پایه پولی، فقط در کوتاهمدت به رونق خفیفی منجر میشود و در بلندمدت رشد اقتصادی را کاهش میدهد. در نهایت، اثرات تورمی و تولیدی ناشی از افزایش نقدینگی از طریق ضریب فزاینده، تا حد زیادی به این بستگی دارد که طی آن سهم «پول» افزایش یافته است یا سهم «شبه پول». چرا که رشد ضریب فزاینده وقتی به افزایش شبه پول منجر شود، فشار تورمی کمتری در پی دارد و اثر انبساطی آن بر تولید هم قویتر است.

نکته جالب این است که هر سه این عوامل، طی سه سال گذشته در ترکیب رشد نقدینگی ظاهر شدهاند و بررسی آنها، نشان میدهد چرا با وجود افزایش رشد نقدینگی، تورم به شکلی متناسب بیشتر نشد. چرا که نگاهی به مسیر افزایش نقدینگی از سال 1392 حاکی از این است که از ابتدای دولت یازدهم تا نیمه سال گذشته، عامل رشد نقدینگی از پایه پولی به ضریب فزاینده تغییر یافته و همزمان، سهم شبهپول از نقدینگی نیز بالا رفته است. از سوی دیگر، طی این مدت ترکیب پایه پولی نیز به طرف افزایش سهم داراییهای خارجی تغییر یافته است.

نظر شما